A tributação brasileira não é o instrumento adequado para se fazer justiça social, segundo análise da tributarista Ana Carolina Monguilod em entrevista ao UM BRASIL. Na conversa com Juliana Rangel, a especialista enfatiza a necessidade de repensar o tamanho do Estado com a justificativa de que assim a justiça social seria feita de forma transparente.

“Não deveríamos fazer justiça social na ponta da receita, da arrecadação do sistema tributário. Deveríamos fazer justiça social, sobretudo, na ponta onde ocorre o gasto. Assim é possível mensurar de forma mais clara o efeito que se tem dos benefícios sociais e saber se o dinheiro está chegando em quem deveria”, afirma.

A advogada lembra que a União criou novas contribuições sociais após a Constituição de 1988, sendo a maior parte incidente sobre o consumo, com o objetivo de aumentar a arrecadação. Esse aumento para que o Estado pudesse cumprir com as obrigações propostas elevou a carga tributária nas últimas décadas de 23% para aproximadamente 33% do Produto Interno Bruto (PIB).

“Nosso sistema tributário tem uma imensa complexidade e a carga tributária é alta. Não é uma sensação irreal da população brasileira. Na verdade, a nossa carga equivale a carga tributária de países desenvolvidos. Não dá pra gente querer um Estado social europeu com todos os benefícios do mundo sem imposto. Ou temos um Estado mais enxuto e eficiente, e isso permitiria uma carga tributária menor, ou temos um Estado imenso e cheio de penduricalhos, que, necessariamente, vai ter uma carga tributária grande”, pontua.

Impostos

O Brasil tem quatro principais impostos indiretos que incidem sobre o consumo de bens e serviços: o Programa de Integração Social (PIS) e a Contribuição para o Financiamento da Seguridade Social (Cofins), que são federais; o Imposto Sobre Circulação de Mercadorias e Serviços (ICMS), estadual; e o Imposto Sobre Serviços (ISS), de âmbito municipal.

Ana Carolina enfatiza que essa multiplicidade de impostos gera distorções na economia, como a guerra fiscal provocada pelo ICMS, além de consumir tempo excessivo das empresas e aumentar o risco de erro, de autuação e de insegurança. Segundo o relatório Doing Business 2018, do Banco Mundial, as empresas brasileiras de médio porte gastam 1.958 horas por ano, em média, para calcular e pagar impostos. O levantamento analisa essas e outras questões em 190 países.

“Um grande ponto de preocupação dos empresários é o grande volume e sobreposição de obrigações acessórias no que diz respeito a federação, Estados e municípios. Muitas vezes uma mesma empresa tem que informar várias vezes as mesmas coisas a diferentes entes. Os fiscos deveriam abraçar essa missão porque o que importa é receber essa informação uma vez. O simples fato de se ter tantos tributos também gera muita confusão na hora das empresas recolherem os seus próprios tributos. O ICMS estadual tem legislações diversas em certos estados e o PIS e o Cofins trouxeram uma complexidade sem tamanho para nosso sistema tributário ao mudarem o regime para não cumulativo.”

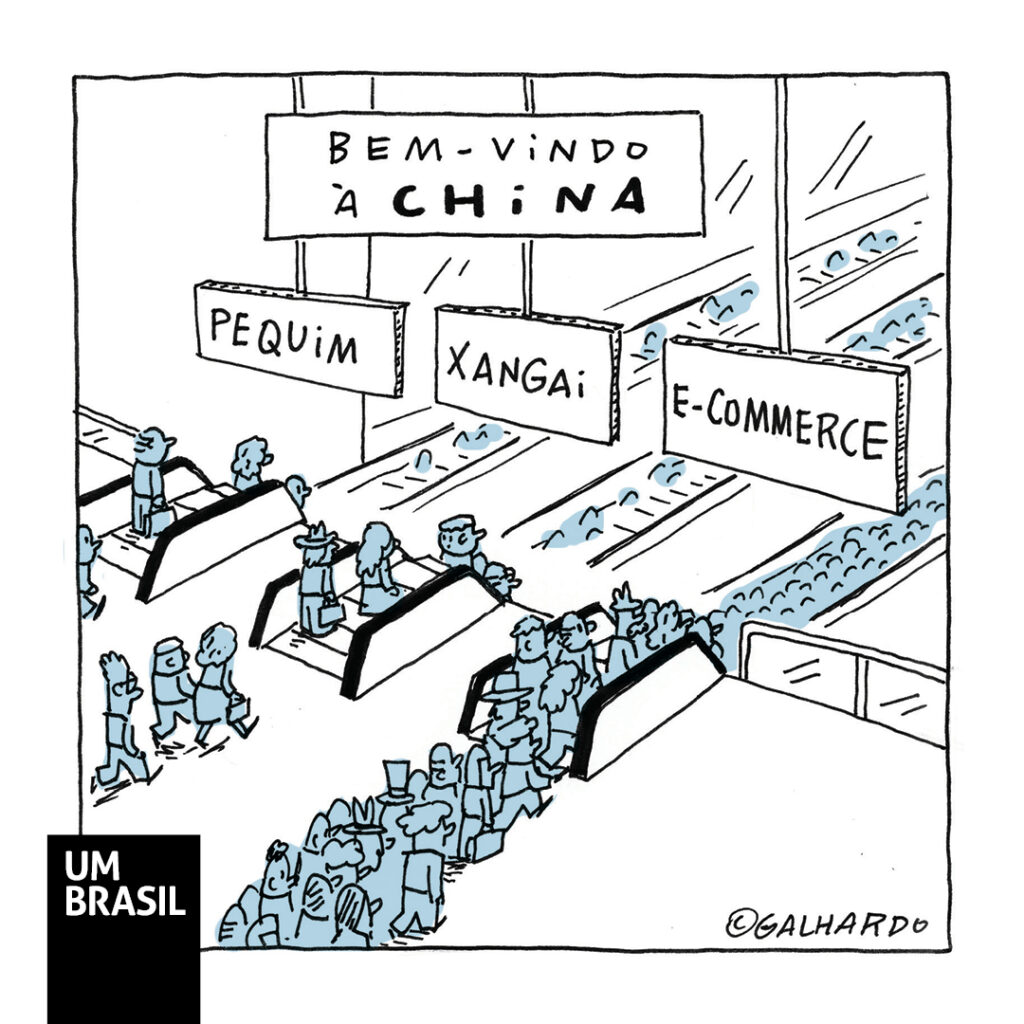

Além dos problemas gerados pela multiplicidade de impostos, a tributarista diz que o sistema tributário não acompanha o avanço e a interação da economia com as tecnologias. “Hoje gastamos horas e horas – temos feito isso nas últimas décadas – debatendo o que é um software. É uma mercadoria, é um serviço, é um direito? E como qualificá-lo para fins de tributação? Se formos pensar na economia digital, é inevitável que o nosso sistema tributário vai ficar cada vez mais arcaico e esses debates terríveis vão ficar mais intensos. Costumo dizer que chegamos a um momento que é um jogo de perde-perde. A Receita Federal e o governo perdem porque não têm certeza sobre o que vão arrecadar. O contribuinte perde porque não sabe como deveria pagar os tributos. Enfim, o País perde.”

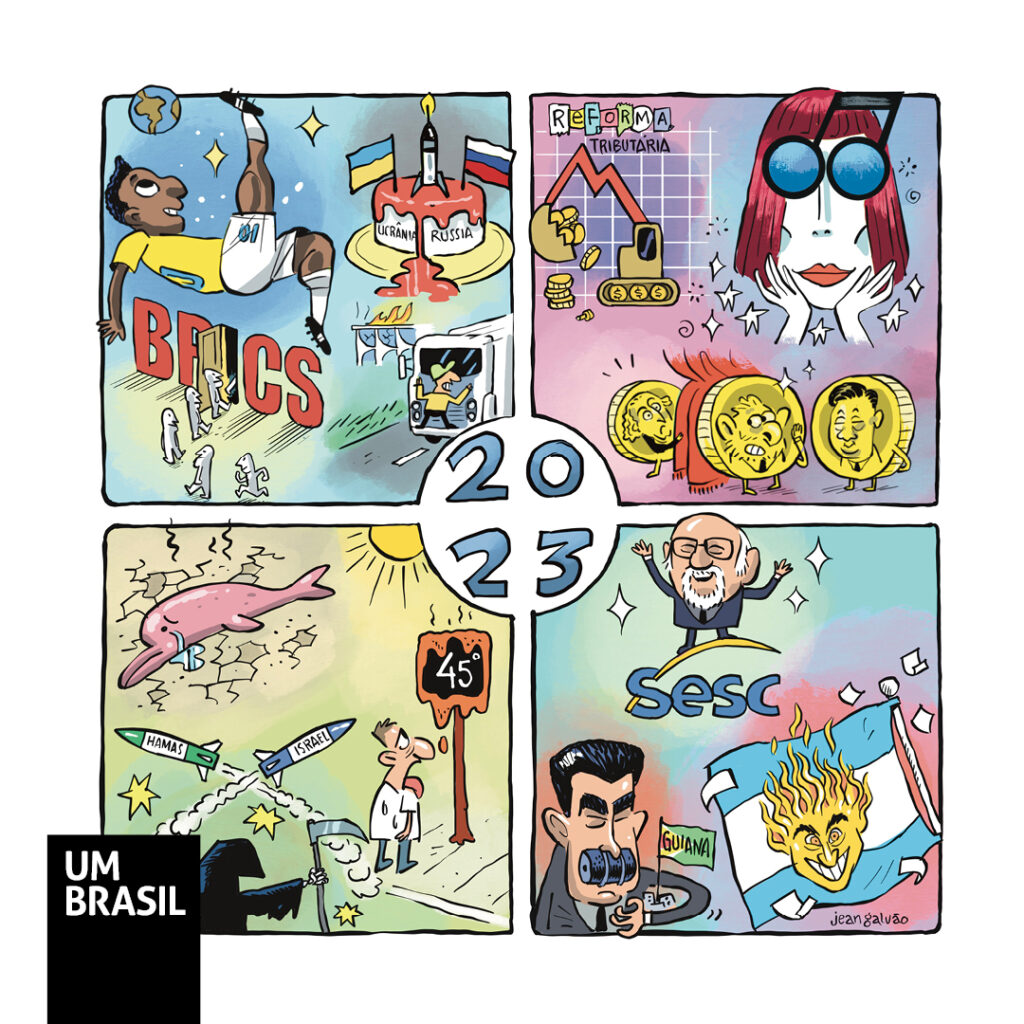

Reforma Tributária

A entrevistada do UM BRASIL lembra que a última e única grande Reforma Tributária ocorreu em 1965 e que apesar das inúmeras mudanças na economia, a matriz tributária permaneceu a mesma. “Temos exatamente o mesmo sistema tributário, mas a economia mudou completamente. Tínhamos uma economia extremamente focada em indústria e, gradualmente, o setor de serviços ganhou importância dentro do nosso Produto Interno Bruto (PIB)”, diz.

Ana Carolina acredita que a resolução seria o País trabalhar em duas frentes: analisar a unificação dos tributos e racionalizar as obrigações tributárias. “O jogo político é muito mais complexo atualmente, o que dificulta uma Reforma Tributária efetiva, mas o governo deveria fazer tudo ao mesmo tempo agora. A gente tem que pensar em uma reforma ampla e disruptiva que leve o nosso sistema tributário a um novo patamar”, comenta.

A falta de consenso sobre como fazer a reforma tributária e a desinformação da sociedade sobre o assunto prejudicam o andamento de propostas já existentes. “As pessoas pensam que a reforma tributária tem que reduzir a carga tributária. Não. São duas coisas completamente diferentes porque a reforma vai ter a função de racionalizar o sistema que temos. Transformá-lo em algo mais simples, seguro e eficiente de forma que não atrapalhe os negócios e as decisões dos empresários. A carga tributária é outra coisa, ela se dá em função da dimensão do Estado que temos, do gasto. Eu não consigo, por um passe de mágica, reduzir a carga tributária do dia pra noite e criar um déficit público imenso. Na verdade, essa carga é feita para cobrir o tamanho do Estado que temos e só vamos conseguir reduzi-la quando repensarmos os gastos. Então uma redução de carga no futuro não virá do sistema tributário em si. Isso virá de uma reformulação do Estado, dos nossos gastos”, afirma.